複数税率に対応したものとして開始される仕入税額控除の方式です。

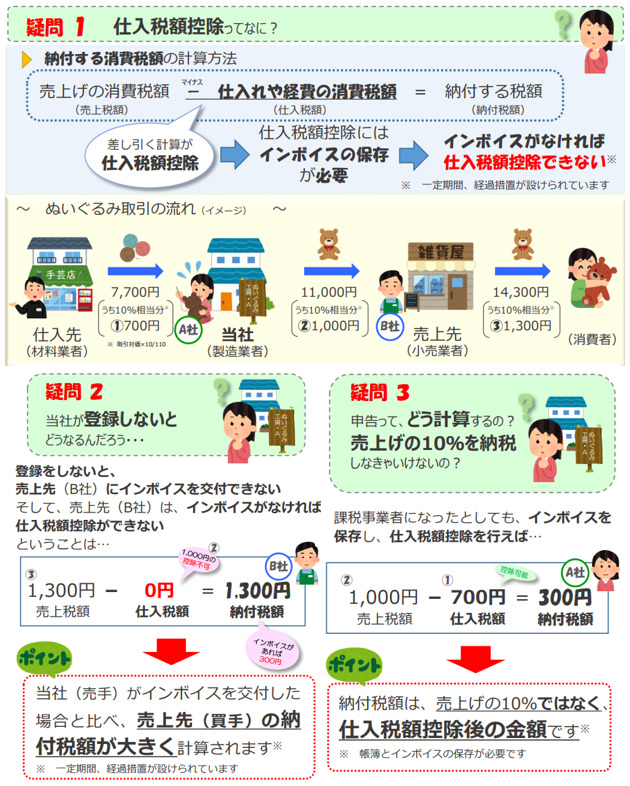

消費税は「受け取った消費税」から「仕入れや経費にかかった消費税」を差し引いて計算します。

この差し引くことを「仕入税額控除」と言います。

適格請求書等保存方式は「適格請求書(インボイス)」の「保存」によって仕入税額控除を認める方法です。

課税事業者である買い手は「適格請求書(インボイス)」を保存しないと仕入税額控除が出来なくなります。

「適格請求書」は「適格請求書発行事業者」だけが発行できるため、

売り手は登録申請をして「適格請求書発行事業者」になる必要があります。

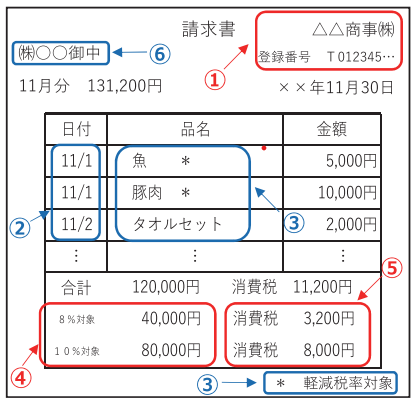

請求書や納品書に

① 氏名又は名称及び「登録番号」

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び「適用税率」

⑤ 「税率ごとに区分した消費税額」

⑥ 書類の交付を受ける事業者の氏名又は名称

を記載したものが「適格請求書(インボイス)」として取り扱われます。

※1 下線の項目が、現行の区分記載請求書の記載事項に追加される事項です。

国税庁 (令和4年7月) 適格請求書等保存方式の概要 -インボイス制度の理解のために- 6項

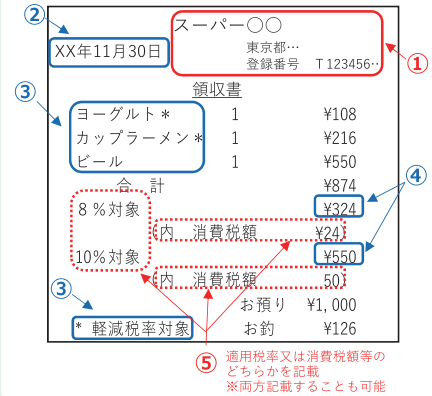

※2 不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に

係る取引については適格請求書に代えて、「適格簡易請求書」を交付することができます。

① 氏名又は名称及び「登録番号」

② 取引年月日取引内容(軽減税率の対象品目である旨)

③ 税率ごとに区分して合計した対価の額(税抜き又は税込み)

④ 「税率ごとに区分した消費税額」または「適用税率」

国税庁 (令和4年7月) 適格請求書等保存方式の概要 -インボイス制度の理解のために- 6項

様式は、法令又は通達等で定められておらず、必要な事項が記載されたものであれば、

名称を問わず、また、手書きであっても、適格請求書に該当します。

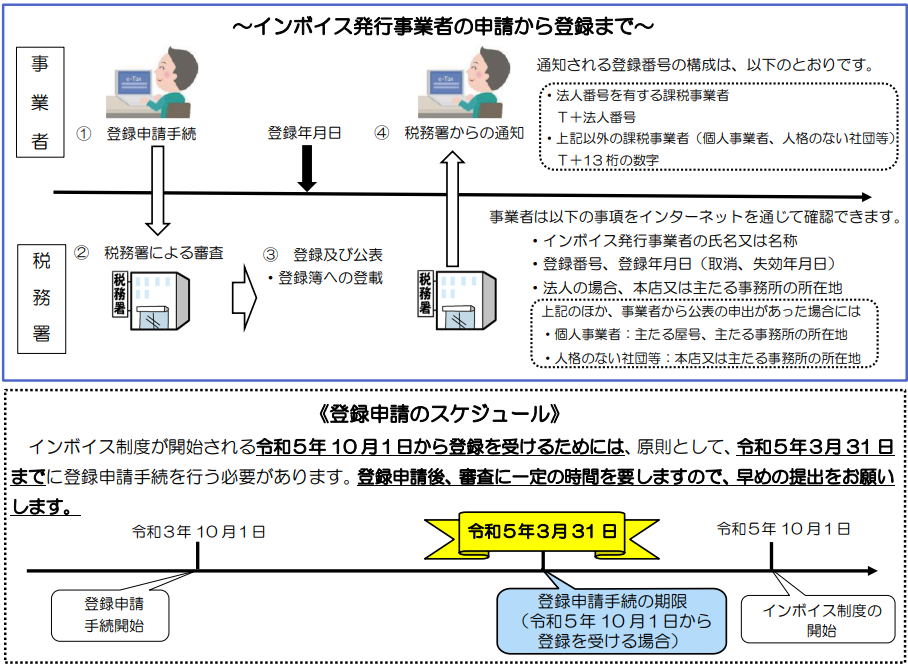

税務署に登録申請書を提出し、審査を経て登録されると、

「国税庁適格請求書発行事業者公表サイト」に次の情報が公表されます。

① 適格請求書発行事業者の氏名(名称)

② 登録番号(法人は「T+法人番号」、個人事業者は「T+13桁の数字」)

③ 登録年月日

④ (法人のみ)本店(主たる事務所)の所在地

① 個人事業者の「主たる屋号」「主たる事務所の所在地等」

② 人格のない社団等の「本店又は主たる事務所の所在地」

登録申請書を税務署に提出し、審査を経て登録されると「登録番号」が通知されます。

令和5年10月1日から登録を受けるためには、原則として、

令和5年3月31日までに登録申請手続きを行う必要があります。

国税庁 (令和4年7月改訂) 消費税の仕入税額控除の方式としてインボイス制度が開始されます 1項

適格請求書等保存方式(インボイス制度)が開始されると、

免税事業者から発行された請求書や領収書を受け取っても、相手側の仕入税額控除が出来なくなります。

適格請求書(インボイス)を交付するためには、事前に適格請求書発行事業者の登録を受ける必要があり、

登録を受けると、課税事業者として消費税申告が必要となります。

国税庁 (令和4年2月) 免税事業者のみなさまへ令和5年10月1日から インボイス制度が始まります! 2項

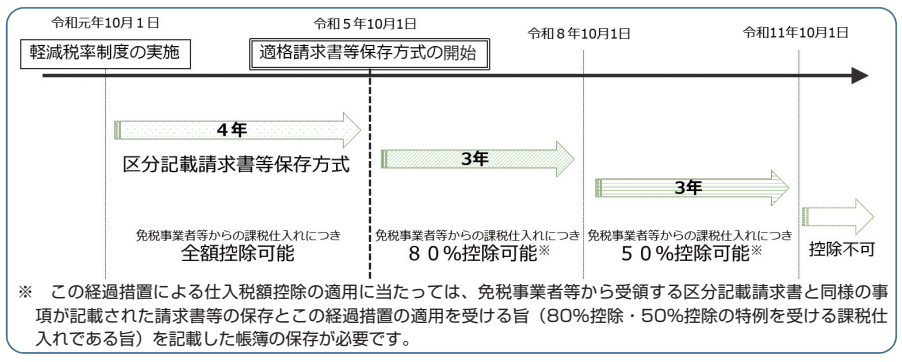

適格請求書等保存方式の開始後は、免税事業者や消費者など、

適格請求書発行事業者以外の者から行った課税仕入れは、原則として仕入税額控除の適用を受けることが出来ません。

ただし、制度開始後6年間は、免税事業者等からの課税仕入れについても、

仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。

国税庁 (令和4年7月) 適格請求書等保存方式の概要 -インボイス制度の理解のために-16項

消費者、免税事業者又は簡易課税制度を選択している課税事業者である売上先は、適格請求書を必要としません。

登録を受けると、登録を受けている間は、基準期間の課税売上高が1,000万円以下になっても、

課税事業者として申告が必要になります。(簡易課税制度を適用することで、事務負担の軽減を図ることが出来ます。)

登録を受けない場合、適格請求書を交付できませんが、売上先は制度開始から6年間は一定の経過措置が適用できます。

(この期間の終了後は仕入税額控除ができなくなります。)

あっという間に令和4年も終わろうとしています。取引先とも相談をしながら準備を進めましょう。