※本記事は2023年3月22日に執筆されたものを再編集しています。

令和5年10月1日に施行されたインボイス制度(適格請求書等保存方式)は、日本の消費税制度において重要な変更をもたらしました。

この税制改正に伴うインボイス制度の改正について、背景と目的、具体的な変更点、そして企業や消費者への影響について詳しく解説します。

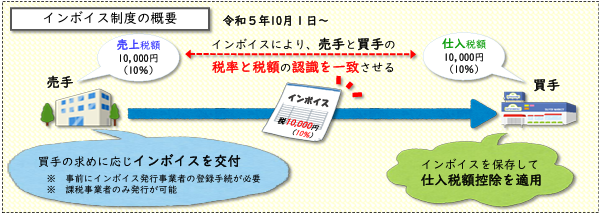

令和5年10月1日から導入されるインボイス制度により、請求書等の記載事項が適格請求書等保存方式となり、記載事項に変更が必要となります。 インボイス制度導入後は、売手側にインボイスを交付する義務及び交付したインボイスの写しを保存する義務が課されます。 買手側は、原則としてインボイスまたは簡易インボイスの保存が仕入税額控除の要件となります。

令和5年10月1日から導入されるインボイス制度により、請求書等の記載事項が適格請求書等保存方式となり、記載事項に変更が必要となります。 インボイス制度導入後は、売手側にインボイスを交付する義務及び交付したインボイスの写しを保存する義務が課されます。 買手側は、原則としてインボイスまたは簡易インボイスの保存が仕入税額控除の要件となります。

令和5年10月1日から導入されるインボイス制度により、請求書等の記載事項が適格請求書等保存方式となり、記載事項に変更が必要となります。 インボイス制度導入後は、売手側にインボイスを交付する義務及び交付したインボイスの写しを保存する義務が課されます。 買手側は、原則としてインボイスまたは簡易インボイスの保存が仕入税額控除の要件となります。

出典:国税庁パンフレット

詳細は、以下の記事をご参考ください。

https://keiri-saitama.com/column/column-3073/

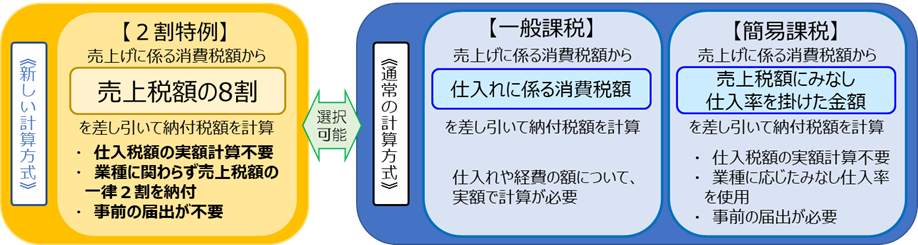

インボイス制度の主な改正点は以下の通りです。

1. 免税事業者からインボイス発行事業者になった方:

基準期間の課税売上高が1億円以下又は特定期間※における課税売上高が5千万円以下の事業者が、令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、その金額が1万円未満であるものについては、一定の事項を記載した帳簿のみを保存することでインボイスの保存がなくても仕入税額控除が可能となりました。

※特定期間とは、個人事業者:前年1月から6月までの期間、法人:原則として前事業年度の開始の日以後6月の期間

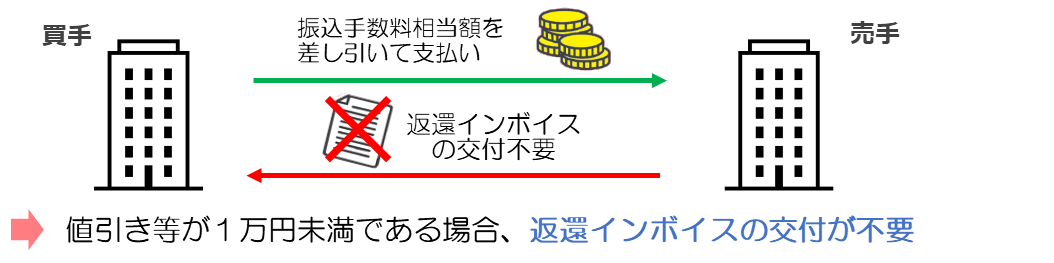

インボイス発行事業者が国内において行った課税資産の譲渡等につき、返品や値引き、割戻しなどの売上げに係る対価の返還等を行った場合には返還インボイスの交付義務がありますが、その金額が1万円未満の場合には、交付義務が免除されることとなりました。

インボイス制度の主な改正点は以下の通りです。

免税事業者や消費者など、適格請求書発行事業者以外の者(以下、「免税事業者等」)から行う仕入であっても、令和5年10月1日から令和11年9月30日までの間に行うもので一定の帳簿等を保存している場合には、仕入税額控除額相当額の一定割合(80%・50%)を仕入税額とみなして控除できる経過措置(以下「経過措置(80%控除・50%控除)」)が設けられています。

今般の改正により、一の免税事業者等から行う経過措置(80%控除・50%控除)の対象となる課税仕入れの合計額(税込金額)がその年又は事業年度で10億円を超える場合には、その超えた部分の課税仕入れについて経過措置(80%控除・50%控除)の適用を受けることができないこととされました。

【適用開始時期】令和6年10月1日以後に開始する課税期間から適用されます。

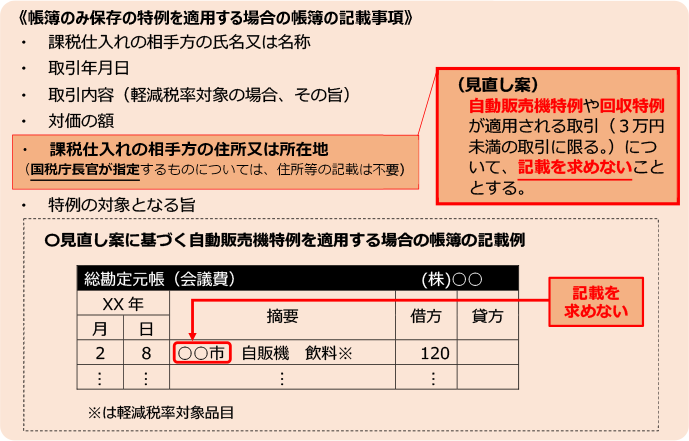

自動販売機及び自動サービス機による課税仕入(自動販売機特例※が適用される取引)並びに使用の際に証票が回収される課税仕入れ(回収特例※が適用される取引)のうち税込3万円未満の取引における帳簿の記載事項については、「住所又は所在地」の記載が不要とされました。

※自動販売機又は自動サービス機により行われる課税資産の譲渡等のうち当該課税資産の譲渡等に係る税込価額が3万円未満の取引について、その買手は、一定の事項を記載した帳簿のみの保存で仕入税額控除の適用を受けることが出来ます。

※入場券等で適格簡易請求書の記載事項(取引年月日を除きます。)が記載されているものが、引換給付の際に適格請求書発行事業者により回収される場合、当該引換給付を受ける買手は、一定の事項を記載した帳簿のみの保存で仕入税額控除の適用を受けることが出来ます。

【適用開始時期】令和5年10月1日以後に行う課税仕入から適用されます。

インボイス制度の改正は、特に中小企業にとって大きな影響を与えます。具体的な影響としては以下が挙げられます。

適格請求書の発行・受領・保存に関する業務が増加し、事務作業の効率化が求められます。これに対応するためのシステム導入や業務プロセスの見直しが必要です。

仕入税額控除の厳格化により、適格請求書を受領できない場合、控除が認められず、キャッシュフローに影響が出る可能性があります。取引先との交渉や契約内容の見直しが求められます。

適格請求書発行事業者としての登録や適正なインボイス発行が義務付けられるため、コンプライアンス体制の強化が不可欠です。これにより、法令遵守の徹底が求められます。

消費者にとっては、インボイス制度の改正により直接的な影響は少ないものの、間接的な影響が考えられます。例えば、取引価格の透明性が向上することで、公正な価格設定が行われるようになります。また、企業のコスト増加が商品価格に転嫁される可能性もあるため、価格動向に注視する必要があります。

インボイス制度の改正は、日本の消費税制度において重要なステップとなります。企業はこの改正に迅速に対応し、適格請求書の発行・受領・保存に関する体制を整えることが求められます。これにより、長期的には透明性の高い公正な取引環境が実現されることが期待されます。消費者にとっても、公正な取引が行われることは信頼性の向上につながるため、全体的に見てプラスの影響が期待されます。

さいたまクラウド経理サポートセンターでは、インボイス制度に対応したサポートを行っています。

また、電子帳簿保存法への対応についてもサポートをしております。この機会に一度ご相談ください。