令和2年1月に国内で新型コロナウィルスの感染が確認されてから、はや2年半が経過しました。

その間、経済支援策として金利、信用保証料、さらには返済を据え置く特例融資が利用されてきました。

多くの企業が3年間の元本据置きを選択していますので、返済据え置きの期間が終わる時期は

令和5年5月頃から本格化するとされています。

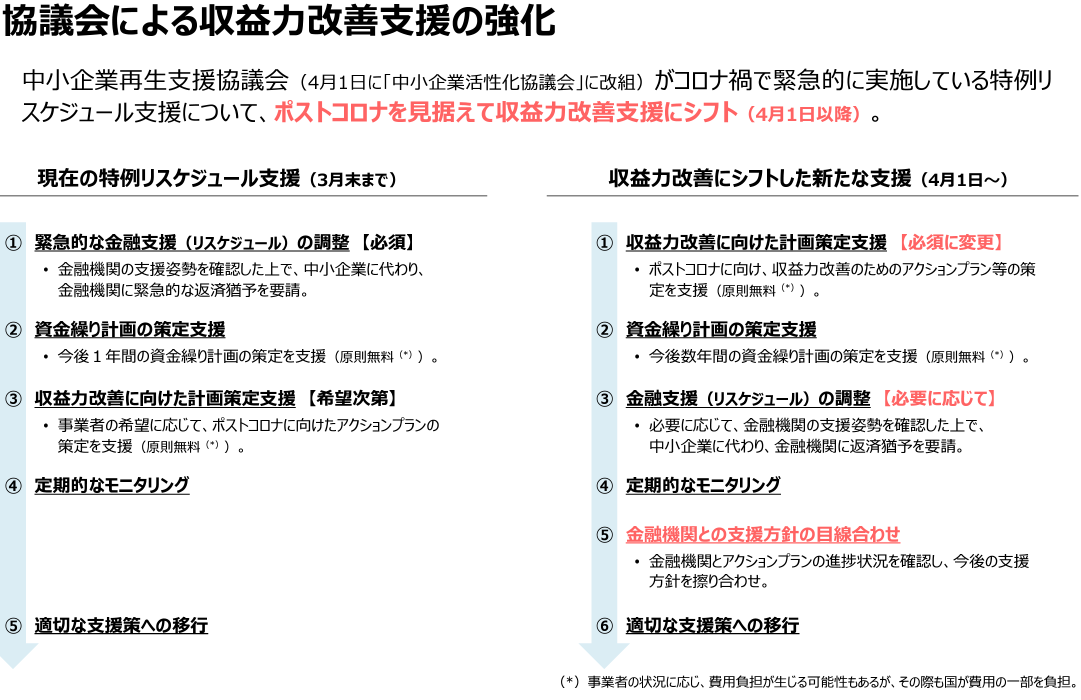

中小企業再生支援協議会(令和4年4月1日に「中小企業活性化協議会」に改組)がコロナ禍で緊急的に実施している

特例リスケジュール支援について、ポストコロナを見据えて収益力改善支援にシフトされました(4月1日以降)。

収益力改善にシフトした新たな支援では

①収益力改善に向けた計画策定支援

②金融機関との支援方針の目線合わせ

が追加されています。

適切な支援策への移行を目指す中で金融政策(リスケジュール)の調整も行われています。

出典:中小企業庁ウェブサイト

中小企業活性化パッケージを策定しました (meti.go.jp)

収益力改善支援により金融政策(リスケジュール)が簡単になったとしても、

当初契約した借入の条件を変更することは銀行から正常先としての扱いがされなくなる

ということを認識しておく必要があります。

現在は「コロナの影響」があったことにより特例扱いしてくれていますが、

返済の条件を変更することはデメリットも生じます。

1. 金利は高めに変更される

2. 個人保証を要求される

3. プロパー融資(信用保証協会等第三者を挟まずに、直接銀行と契約)などの新規融資は難しくなる

4. すべての金融機関を同一条件で返済を止める必要があり、借入を行っている銀行ごとに調整が必要になる

早い時期から資金繰りの心配をする経営者は案外、会社の経営も安定しているケースが多いように感じられます。

逆に、あまり資金調達に関心がなく資金調達が厳しくなってから金融機関に相談している経営者は、

金融機関の新規融資を審査する時間がとれず、追加融資を受けることが出来ないことがあります。

金融機関の評価が高くなるためには確実な返済実績を作っておき会社に返済能力があり、

安心して融資が出来ると判断されれば、金融機関から融資が受けやすくなります。

会社の借り入れ状態を洗い出し、金融機関との関わり方を見直してみてはいかがでしょうか。

さいたまクラウド経理サポートセンターでは

融資に必要な試算表の作成、金融機関に提出する決算書等の準備

最新のITツールを活用した経理・労務を中心とした

バックオフィスの改善提案からアウトソーシングまで

一気通貫でサポートしております。

経理・労務・財務でお悩みがございましたら

ご相談やお見積もりは無料ですのでお気軽にお問合せください。